是新聞網 記者/黃美娜

圖/unsplash.com

日圓貶至38年新低,正是長線布局日本時機。中國信託投信表示,日圓貶值提供日本經濟體質「轉骨」契機,從日本觀光業熱絡、製造業蓬勃、企業獲利創高可見端倪。且當日本經濟好轉,將來日圓有升值空間。投資人利用日圓低點布局日本ETF,長線享有資產增值機會外,可望還能獲得一點匯兌收益。

日圓匯率自2020年來大幅走貶,有利帶動貿易出口並提振旅遊觀光。根據彭博(Bloomberg)統計,日本貿易出口量指數自2020年疫情低點至今年中已上漲34%,而外國觀光客赴日旅遊人數也較疫情低點以來成長超過百倍,成為日本經濟復甦的火車頭。(資料來源:Bloomberg,日本觀光局。)

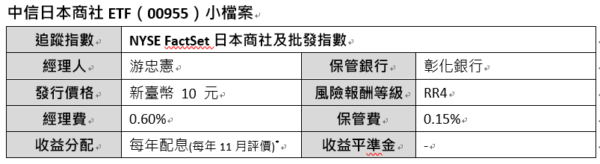

中信日本商社ETF(00955)經理人游宗憲說,日本企業轉型成功、美中貿易衝突導致供應鏈重組,以及AI應用迅速發展等因素,也帶動日本經濟成長。例如股神巴菲特(Warren Buffett)持續加碼投資的日本商社,原是主營貿易批發業務,如今已成功轉型成全球多角化經營的大型企業。據彭博(Bloomberg)統計,2024年日本商社營收佔日本GDP比重已接近20%,獲利展望也持續上修,平均毛利率達18.5%,較轉型前大增3倍,今年股價也表現亮眼。

(日本商社定義:貿易與經銷相關公司, 其營收來源以貿易、批發、經銷等營運業務為主。巴菲特持有之控股公司「波克夏·海瑟威」之每季持股報告顯示其2020/8開始持有日本五大商社5%持股,2023/6持有日本五大商社8.5%持股,2024/2持有日本五大商社9.0%持股。)

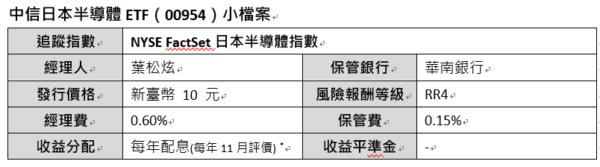

此外,日本半導體業在全球競爭力不容忽視,台積電赴熊本設廠即可見端倪。例如今年股價大漲的東京威力科創,佔全球塗布顯影設備市佔率高達80%;愛德萬測試則是全球市佔最大單晶片自動化測試設備廠。中信日本半導體ETF(00954)經理人葉松炫表示,投資人青睞台股半導體,其實也可以把眼光放到日本市場。

(內容涉及個股、類股或產業,僅為參考舉例,不代表個股、類股或產業推薦,且不為未來投資獲利之保證,亦不一定為基金未來之持股。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。)

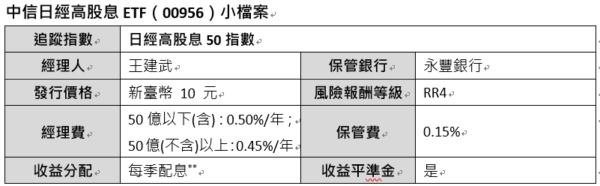

而日本自2024年起永久取消日本個人儲蓄帳戶(NISA)的股利稅及資本利得稅,希望引導日本散戶投資人將儲蓄投入股市與基金。俗稱「渡邊太太」的日本散戶大軍,可望成為推升日股的新動能。中信日經高股息ETF(00956)(本子基金之配息來源可能為收益平準金且策略並無保證收益及配息)經理人王建武表示,觀察NISA新制上路以來,最受日本散戶青睞的,是日本電信、金融與傳產等高股息概念股,顯示日本人與台灣投資人都偏好高股息股票,對台灣投資人而言,是一個「把雞蛋放在不同籃子裡」、分散風險的投資機會。

(NISA新制:將日本個人免稅投資帳戶,年度投資限額從120萬日圓提高至240萬日圓;帳戶上限提高至1800萬日圓;免稅期間改為無期限,爲日本政府導引民間儲蓄轉為投資之指標政策方案。)

看好日本投資潛力,中國信託投信一口氣推出中信日本半導體ETF(00954)、中信日本商社ETF(00955),以及中信日經高股息ETF(00956)(本子基金之配息來源可能為收益平準金且策略並無保證收益及配息),7月30日同步展開募集,公開申購價每股10元,聚焦大型龍頭與半導體領域、且估值仍具潛力的企業。

中國信託投信表示,日圓貶值雖可能削弱日本國內消費力,但有助於製造業發展,創造薪資成長空間,帶動經濟正向循環。當日本經濟真的好轉,日圓就會轉升。投資人應趁日圓低檔時持有日本資產,例如購買以台幣計價的日本ETF,除可享有日本經濟成長果實,將來日圓升值時,可能還能獲得一點匯兌收益,加速資產累積。